Verlässliche Daten für sichere Geschäfte

Kennen Sie die wirtschaftlichen Verhältnisse Ihrer Unternehmens- oder Privatkunden?

Die aktuellen CRIF-Informationen liefern Ihnen wichtige Entscheidungsgrundlagen im gesamten Geschäftsprozess des Kunden-Managements.

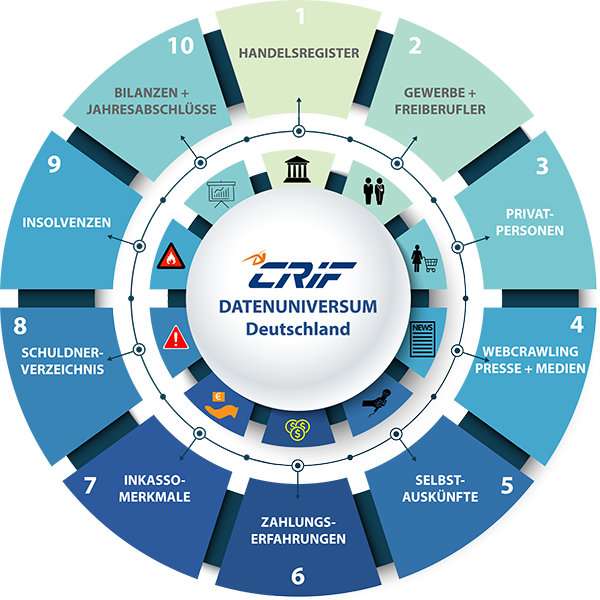

Das CRIF Datenuniversum für Deutschland

CRIF vereint Daten von Privatpersonen und Unternehmen in einer gemeinsamen konsistenten Datenbank. Zuverlässige Recherchen und intelligente Verknüpfungen von natürlichen und juristischen Personen, Adressen, Haftungsmerkmalen sowie Bilanz-, Zahlungs- und Negativinformationen erlauben eine zuverlässige Bewertung des Forderungsausfallrisikos von Unternehmen und Privatpersonen.

Erfahren Sie in unserem Whitepaper, in welcher Menge und aus welchen Quellen CRIF die Daten bezieht und wie Sie verschiedene Bonitätskennziffern für Ihre Risikoprüfung nutzen können.

CRIF Bonitätskennzahlen für zuverlässige Entscheidungen im B2B-Geschäft

CRIF bietet Ihnen einen ganzen Werkzeugkoffer mit Kennzahlen, damit Sie Ihr B2B-Risiko sicher, komfortabel und nachvollziehbar einschätzen können. Die Bewertungsgrundlagen sind langjährig erprobt und basieren auf anerkannten mathematisch statistischen Methoden. Die Kennzahlen stehen je nach Auskunftsprodukt zur Verfügung.

Der Bonitätsindex prognostiziert die Ausfallwahrscheinlichkeit eines deutschen Unternehmens innerhalb der nächsten 12 Monate als Ergebnis permanenter Analysen des CRIF Datenbestandes und statistischer Vergleichswerte . Zur Bewertung werden vielfältige Merkmale mit unterschiedlicher Gewichtung herangezogen.

Folgende unternehmensbezogene Merkmale werden für die Bewertung herangezogen:

- Rechtsform

- Haftungskapital

- Negativmerkmale

- Zahlungserfahrungen

- Bilanzgrade

- Unternehmensalter

- Jahresumsatz

- Mitarbeiteranzahl

- Grundbesitz

- Verknüpfungen handelnder Personen

Darüber hinaus werden auch allgemeine Merkmale berücksichtigt:

- Ausfallwahrscheinlichkeit der Branche

- Ausfallwahrscheinlichkeit in der Wirtschaftregion

Neben dem Bonitätsindex ist die Höchstkreditempfehlung eine weitere wichtige und entscheidungsrelevante Information bei der Bestimmung von Kreditlimiten. Er bezeichnet den von CRIF vorgeschlagenen Betrag für eine Kreditlinie zum angefragten Unternehmen. Der Höchstkredit wird angegeben, wenn dafür ausreichende Daten zur Verfügung stehen.

Das wirkungsvollste Instrument zur Früherkennung von Liquiditätsproblemen ist das Auswerten von Zahlungserfahrungen.

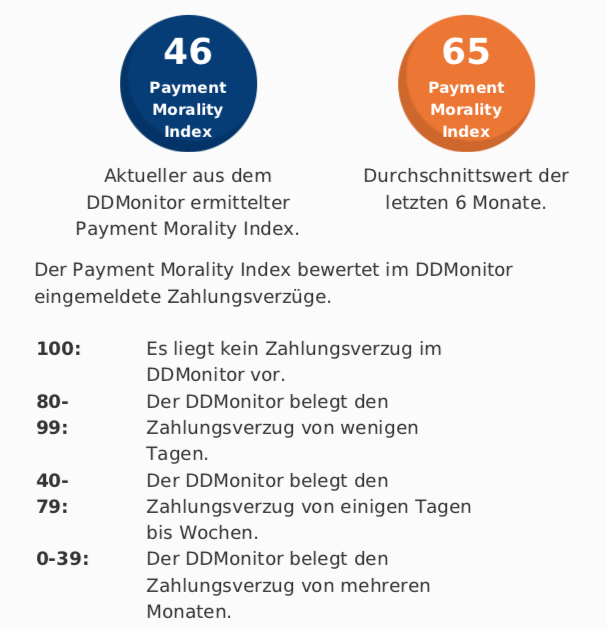

CRIF betreibt mit dem Deutschen Debitoren Monitor, kurz DDMonitor, einen der modernsten Zahlungserfahrungspools in Deutschland. Namhafte Unternehmen aus den verschiedensten Branchen melden ihre Zahlungserfahrungen in automatisierten Prozessen permanent in den DDMonitor ein und erhalten im Gegenzug ein Monitoring Ihrer Bestandskunden.

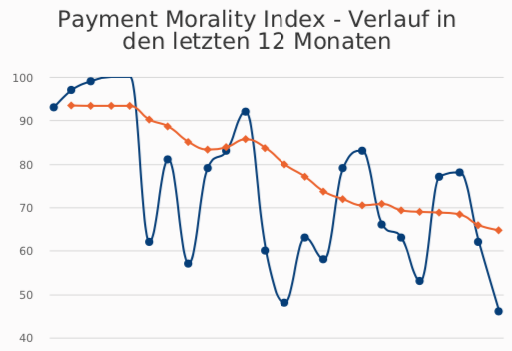

Aber auch ohne am DDMonitor aktiv teilzunehmen, profitieren CRIF – Kunden von den wertvollen Zahlungserfahrungen. Dafür wurde der Payment Morality Index (Zahlungserfahrungs-Index) entwickelt. Er verdichtet Informationen zu Zahlungserfahrungen und drückt das Risiko von nicht fristgerechten Zahlungen aus.

Der PMI besteht aus zwei Zahlenwerten, die den aktuellen Wert des Index sowie den Durchschnitt der letzten 6 Monate anzeigen. Dadurch ist es möglich Trends zu erkennen.

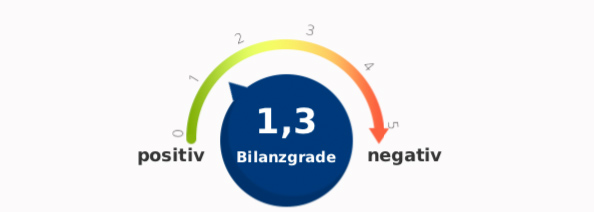

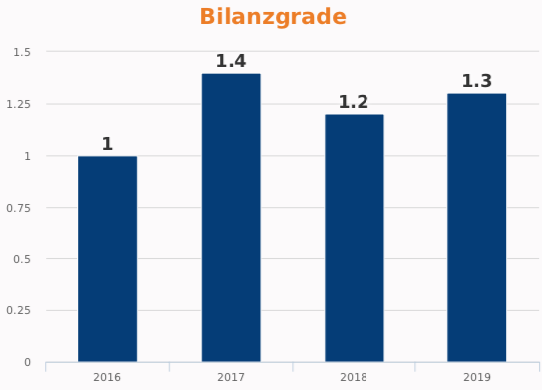

Das Bilanzgrade ist eine Kennziffer, die Aufschluss über die wirtschaftliche Stabilität und Rentabilität gibt und kann einen Wert zwischen 1,0 (sehr gut) und 5,0 (sehr schlecht) annehmen. Im Gegensatz zum Bonitätsindex, der die aktuelle Gesamtbewertung darstellt, ist das Bilanzgrade eine Stichtagsbetrachtung und basiert auf Zahlenmaterial aus der Vergangenheit. Das Bilanzgrade beeinflusst den Bonitätsindex.

CRIF beurteilt die Bilanzen juristischer Personen, soweit diese im Bundesanzeiger veröffentlicht oder hinterlegt worden sind. Ferner können auch Bilanzen von bilanzierungspflichtigen Kaufleuten enthalten sein, die (noch) nicht im Bundesanzeiger veröffentlicht wurden, z.B. bei Selbsteinreichung.

Grundlage für das Bilanzgrade bilden folgende Einzelkennziffern, die in CRIF-Auskünften ebenfalls dargestellt werden.

- Eigenkapitalquote

- Liquiditätskennzahl

- Gesamtkapitalrendite

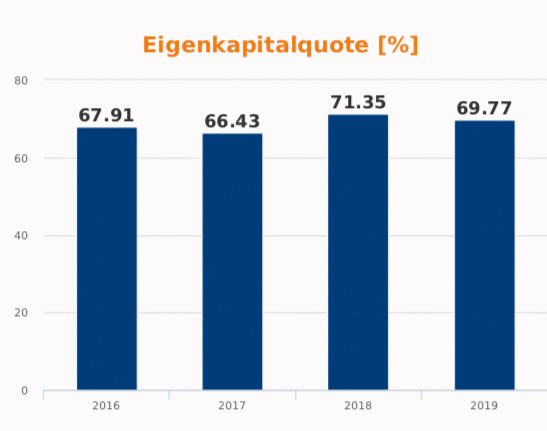

Die Eigenkapitalquote zeigt, wie hoch der Anteil des Eigenkapitals am Gesamtkapital ist.

Richtwerte:

- < 10,00 unbefriedigend

- 10,01 -32,00 befriedigend bis gut

- > 32,00 sehr gut

Bedeutung

- Die EK-Quote ist Grundlage für die Beschaffung zusätzlicher Finanzmittel.

- Eine hohe EK-Quote verbessert die Haftungsbasis gegenüber Gläubigern.

- Sie dient der Absicherung von Verlusten und sichert Unabhängigkeit von Fremdkapitalgebern.

Die Liquiditätskennzahl spiegelt die finanzielle Abhängigkeit von externen Gläugibern wider.

Richtwerte:

- < 0,6 unbefriedigend

- 0,61 – 2,00 befriedigend bis gut

- > 2,00 sehr gut

Bedeutung

- Je höher die Liquiditätskennzahl, desto niedriger ist die finanzielle Abhängigkeit

- Je höher die Liquiditätkennzahl, desto resistenter ist das Unternehmen in schwächeren Phasen und in Krisen.

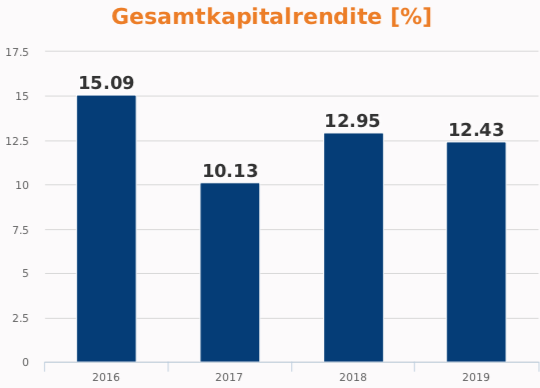

Die Gesamtkapitalrendite gibt die Verzinsung des im Unternehmen eingesetzten Gesamtkapitals an.

Richtwerte:

- < 2,00 unbefriedigend

- 2,01 – 10,00 befriedigend bis gut

- > 10,00 sehr gut

Bedeutung

- Die s.g. Unternehmensrendite steht für die Effizienz und Fähigkeit eines Unternehmens, mit dem zur Verfügung stehenden Vermögen nachhaltig Gewinne zu erzielen. Je höher die Rendite, desto besser wirtschaftet ein Unternehmen mit dem eingesetzten Kapital.

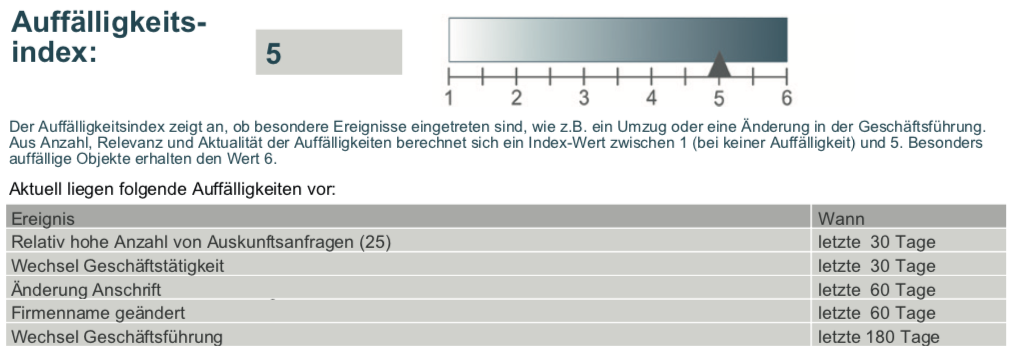

Auch Ereignisse in Unternehmen, die von den typischen bonitätsrelevanten Merkmalen nicht dargestellt werden, können bei kleinen und mittleren Betrieben auf besondere Ausfallrisiken hinweisen. Ob ein Firmenübergang, ein Umzug, ein Wechsel der Geschäftsführung oder eine außergewöhnliche Häufung von Auskunftsanfragen positiv oder negativ zu bewerten ist, sollte im Einzelfall entschieden werden.

Der Auffälligkeitsindex weist bei kleinen und mittleren Betrieben auf derartige Ereignisse hin. Er verdichtet die festgestellten Informationen zu einem Index, der zur Steuerung manueller Nachprüfungen durch Kreditentscheider eingesetzt werden kann.

Der Auffälligkeitsindex basiert auf zwei Teilwerten:

- Anzahl von Auskunftsanfragen innerhalb bestimmter Zeiträume

- Veränderungen im Unternehmen, z.B. Rechtsform, Umzug etc

Ein Erklärvideo zum aktuellen Bonitätsindex 4 finden Sie hier.

Warum mit CRIF arbeiten?

Bonitätsauskünfte sofort online

Ihnen steht unser Web-Portal – b.ONE – 24/7 zur Verfügung.

modern, übersichtlich, umfassend.

Mit b.ONE managen Sie und Ihr Team die Bonitätsprüfung mit allem was dazugehört.